2020-09-30 07:05 | 來源:電鰻財經 | 作者:李萬鈞 | [券商] 字號變大| 字號變小

《電鰻快報》研究發(fā)現,天風證券本次非公開發(fā)行的主要目的在于對自身業(yè)務結構的調整、優(yōu)化,募資的投向是發(fā)力信用業(yè)務、投資交易業(yè)務、注資子公司發(fā)展各類特色業(yè)務等,同時...

《電鰻快報》文/李萬鈞

9月29日,披露了128億元定增募資“大單”的天風證券(601162),股價全天低開橫盤,在“水下”低氣壓波動。截至收盤下跌1.78%,為當日跌幅倒數第二。

《電鰻快報》研究發(fā)現,天風證券本次非公開發(fā)行的主要目的在于對自身業(yè)務結構的調整、優(yōu)化,募資的投向是發(fā)力信用業(yè)務、投資交易業(yè)務、注資子公司發(fā)展各類特色業(yè)務等,同時大比例降低負債,優(yōu)化財務結構。該公司目前業(yè)績主要依靠的是經紀業(yè)務、自營業(yè)務和投行業(yè)務,增發(fā)投向則有利于該公司降低市場沖擊對現有業(yè)務的風險。

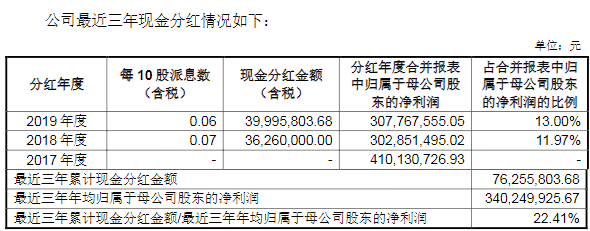

由此看來,天風證券本次增發(fā)可圈可點。不過,該公司最近三年的分紅并不算慷慨,2020年上半年未經審計的凈利潤超過4億元,本次發(fā)行是否順利,還需市場驗證。

定增128億元發(fā)力信用及投資業(yè)務

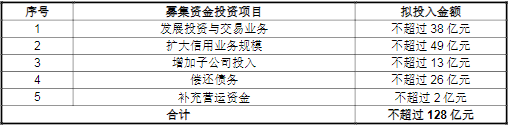

根據發(fā)行預案,天風證券擬向35名合格投資者發(fā)行A股股票數量不超過19.9979億股,募集資金總額不超過128億元,主要投向為擴大信用業(yè)務規(guī)模、發(fā)展投資交易業(yè)務、增加子公司投入、償還債務和補充營運資金。扣除發(fā)行費用后擬投入的項目及資金規(guī)模如下表:

本次非公開發(fā)行的定價基準日為公司本次非公開發(fā)行的發(fā)行期首日。發(fā)行價格不低于定價基準日前20個交易日公司股票交易均價的80%與發(fā)行前公司最近一期末經審計的歸屬于母公司股東的每股凈資產值的較高者。

《電鰻快報》關注到,當前天風證券的價格在6.8元 附近,而該公司每股凈資產為2.66元,因此發(fā)行價格將遠高于每股凈資產,按照當前20日均價計算發(fā)行價在6.6元附近。

天風證券當前的股權結構較為分散,武漢國有資產經營有限公、人福醫(yī)藥集團股份公司分別持有該公司12.42%和10.2%的股份,其他股東持股比例均低于10%。因此,本次發(fā)行前后均無控股股東和實際控制人,本次發(fā)行不會導致公司控制權發(fā)生變化。

調整業(yè)務結構 降低資產負債率

在目前天風證券的業(yè)務結構中,經紀業(yè)務、自營業(yè)務和投行業(yè)務占了較大比例。其中,證券經紀業(yè)務是其核心業(yè)務之一。2017年、2018年、2019年,天風證券的證券經紀業(yè)務實現收入占營業(yè)收入的貢獻度分別達到36.23%、36.94%、29.72%。預計未來證券經紀業(yè)務仍將是本公司的主要收入來源之一,證券經紀業(yè)務增速放緩或下滑將影響本公司收入和利潤。

證券自營業(yè)務是天風證券的主要傳統業(yè)務之一。2017年、2018年、2019年,天風證券證券自營業(yè)務分別實現收入43,095.70萬元、59,170.05萬元及137,555.12萬元,對營業(yè)收入的貢獻度分別為14.43%、18.05%及35.76%。

再看投資銀行業(yè)務,2017年、2018年、2019年,天風證券投資銀行業(yè)務實現收入77,366.84萬元、38,845.34萬元及73,505.39萬元,對天風證券營業(yè)收入的貢獻度分別為25.91%、11.85%及19.11%。

本次增發(fā)主要投向信用業(yè)務、投資業(yè)務和其他特色業(yè)務。

其中,擴大信用業(yè)務規(guī)模擬使用的募集資金不超過49億元。根據現有規(guī)則,證券公司經營融資融券業(yè)務的,按照對客戶融資融券業(yè)務規(guī)模的10%計算信用風險資本準備。因此,對信用業(yè)務投入49億元,將在杠桿效應下帶動巨量交易。

從行業(yè)角度看,融資融券、股票質押等信用業(yè)務綜合價值可觀,已成為證券公司服務核心客戶、增強客戶粘性、提升綜合化經營的重要途徑。天風證券表示,在目前行業(yè)傭金率普遍下調的大背景下,通過發(fā)展信用業(yè)務,挖掘客戶綜合金融服務需求,將有利于提升公司的盈利能力及市場競爭力。

第二大募投方向為發(fā)展投資與交易業(yè)務規(guī)模,擬使用募集資金不超過38億元。根據中國證券業(yè)協會發(fā)布的證券公司經營數據,自營收入已經連續(xù)兩年超過經紀業(yè)務,成為證券公司第一大收入來源。

天風證券表示,與頭部證券公司相比,公司的自營投資規(guī)模占比偏小,存在較大的提升空間。公司投資與交易業(yè)務的戰(zhàn)略定位是積極把握市場機會,做好風險管理,合理運用多樣化的投資策略,為公司提供相對穩(wěn)定的收益貢獻。其中,在權益類投資方面,公司堅持以追求低風險絕對收益為目標,靈活使用各種金融工具和衍生品,保障投資資金安全和收益穩(wěn)定;在固定收益類投資方面,公司將鞏固與優(yōu)化現有投資業(yè)務,繼續(xù)堅持投研一體,打造多資產、多策略的交易框架,積極探索和豐富基于宏觀基本面的大類對沖策略,以增厚整體的投資收益。

特色子公司業(yè)務發(fā)展將更加有助于天風證券在行業(yè)中保持“特色”。本次募資中增加子公司投入擬用于募集資金不超過13億元,具體為加大對子公司天風天睿、天風期貨、天風創(chuàng)新、天風國際證券集團有限公司、天風(上海)證券資產管理有限公司的投入。其中,天風創(chuàng)新主要以自有資金從事股權投資、創(chuàng)新金融產品投資等另類投資業(yè)務,天風天睿主要通過設立私募股權投資基金開展私募基金管理業(yè)務。

天風證券表示,子公司可以拓展業(yè)務規(guī)模,抓住市場機遇,以帶來更良好、更穩(wěn)健的業(yè)績回報。同時,拓展私募股權基金管理業(yè)務、期貨業(yè)務、另類投資業(yè)務、資產管理業(yè)務以及國際業(yè)務也有利于充分發(fā)揮證券公司特色優(yōu)勢。

本次募集資金規(guī)模中不超過26億元用于償還債務。截至2020年6月30日,天風證券合并資產負債率為69.15%,扣除代理買賣證券款后的資產負債率為63.75%;母公司有息負債總額為368.62億元,有息負債占總資產的比率為59.23%。按本次募集資金上限128億元計算,本次發(fā)行完成后,公司合并報表資產負債率預計為52.99%(不考慮其他資產、負債變化)。公司財務狀況更為穩(wěn)健,資本結構更為合理,不存在通過本次發(fā)行大量增加負債(包括或有負債)的情況,亦不存在負債比例過低、財務成本不合理的情況。

不過,天風證券的分紅不算慷慨,2017年沒有分紅,2018年和2019年每10股的含稅派息為0.07元和0.06元。

根據未經審計財務數據,公司2020年1-6月歸屬于上市公司股東的凈利潤為人民幣40,498.85萬元,扣除非經常性損益后歸屬于上市公司股東的凈利潤40,789.19萬元。

《電鰻快報》

熱門

相關新聞